中国には「あなたが住めますように」という呪いがあります。 面白い時代」 –好むと好まざるにかかわらず、私たちはそのような時代を生きています。 新型コロナウイルス感染症(COVID-19)への恐怖が、2020年に世界的なコロナウイルス市場の暴落を引き起こしました。もはや安全な資産はないようです。 このような不確実な時代に何を購入し、どのようにポートフォリオを保護するか?

私たちは正式に(従来の)弱気相場に入っています。

世界中の株式市場は、これまでに見たことのない速度で下落しました。 このコロナウイルス市場の暴落はすでに2008年の金融危機をも上回っていました。当時、価格はより緩やかに下落していました。 これは、幸福感が急速に広範なパニック売りにどのように変化するかを示す非常に興味深い例です。

世界中の経済が完全なロックダウンに突入することは、予期せぬ事態の完璧な例となっている ブラックスワンイベント。 それは、投資家がトレーディング戦略において考慮していない出来事を指します。 これが起こると、現在および将来のシナリオが完全に変わり、資産配分の新たな評価が必要になります。

SP500先物の長期チャートを見ると、200MA市場が弱気相場と強気相場の期間の分かれ目を明確に示していることがわかります。 先週、世界経済の状態を誰よりもよく測る指数の値がこの重要な水準を突破し、厳密に言えば史上最長の強気相場に終止符を打った。

それはどれくらいの期間続くことができますか?

2008年には価格が200MAを突破して底値に達するまでに約XNUMX年かかりました。 もちろん、現在の初期の下落の大きさを考慮すると、回復を開始するのにそれほど時間がかからない可能性があります。 一方で、より深刻なドローダウンは、今回展開されている出来事が経済にさらに大きな影響を与える可能性があることを示している可能性もあります。

真実は、未来を予測できる水晶玉を持っている投資家はいないということです。 このような時代では、テクニカル分析ではほとんど指針が得られませんが、ファンダメンタルズに注目し続けることが重要です。 現在、市場は欧州全体と米国の一部地域のロックダウンを織り込んでいる。 おそらく投資家は米国経済を完全に麻痺させるという選択肢をまだ検討していないのだろう。 米国の 50 州にわたる誰もいない通りの映像を想像するのはまだ早い。 イタリアやスペイン、フランスなどの国でも同じことが起きている。

もしそうなった場合、その結果は非常に悲惨になる可能性があります。 比較として、1929年以来最悪の不景気の際、米国のGDPは回復を始めるまでの6.3四半期にわたって年率XNUMX%で減少した。 経済が完全に停止すると、さらに悪い数字が生じる可能性がある。 初期の予測では米国のGDPは減少するとみられている 20 年の第 30 四半期だけでも約 2 ~ 2020% です。

このコロナウイルス市場の暴落後に何が期待できるでしょうか?

パニックは投資家の間で急速に広がった。 ヨーロッパで最初の重大な流行が起こる前は、市場全体のムードは非常に満足していて、コロナウイルスは中国と近隣地域に限定された問題のように見えました。 この状況が中国経済に重大な影響を及ぼし、他の経済も同様の被害に遭おうとしていたことが明らかになったとき、パニック売りが本格的なコロナウイルス市場の暴落を引き起こした。

この下落により安全性への焦りに火がついたが、どの資産クラスも安全性の役割を果たせなかった。 安全な避難所。

金の価格も暴落しました。 投資家は現金と流動性を調達するために、あらゆる流動資産を売却しようとしました。 仮想通貨市場も同様にストレスを感じました。 市場は依然として仮想通貨をリスクの高い投資であると認識しており、不確実性の時代には価格に大きな売り圧力がかかる。

中央銀行が介入 パニックを鎮めるために流動性を注入する大規模な協調行動をとった。 こうした大胆かつ積極的な行動は、市場に短期的な安堵感をもたらす可能性が高い。 しかし、ボラティリティはかなり長期間にわたって続くため、新たな流行やパンデミックの進展に関するニュースはさらなるストレスを引き起こすことになるでしょう。

次の段階では、投資家は見通しを正確に評価し、それに応じてポートフォリオのバランスを再調整します。 そうなると、資産クラス間でさらなる混乱が生じるだろう。

注目すべき重要な要素は、世界経済の状況に関するデータの発表だろう。 失業率、債務、デフォルト率はすべて増加する運命にあります。 それにもかかわらず、増加の規模がこの危機の長期的な影響を左右することになる。

どの資産クラスがアウトパフォームする可能性があるでしょうか?

この理論は、危機の際、投資家は株式などのリスク資産を売却して、債券、金、現金でポートフォリオのバランスを整える傾向があることを教えてくれます。 今回は、現実は少し異なる可能性があります。

債券は現在、これまでのように最も安全な選択肢ではありません。 それは次の XNUMX つの主な理由によるものです。

- XNUMX年間にわたる超緩和的な金融政策により、バリュエーションは大幅に上昇した。 数兆ドル相当の債券商品がすでにマイナス金利で取引されています。

- 企業と政府の債務水準は史上最高値にあり、これは大恐慌以前の時代としては異例のことです。

- 短期的にはインフレの見通しは立たないが、前例のない流動性注入は長期的には物価水準に最終的に影響を与えるだろう。 長期債(まだマイナス金利で取引されていない債券)は、そのような予想を下回るパフォーマンスを示すはずです。

金はどうですか?

定義上、最も安全な資産は、初期段階ではパフォーマンスが低下しました。 株式市場の急激な価格下落により、投資家は損失をカバーするためにできるだけ多くの現金を調達するよう促され、金のポジションもこの悪循環に巻き込まれた可能性が非常に高いです。 繰り返しになりますが、近い将来にインフレが見込まれないからといって、投資家は金などの貴金属を購入してそのリスクを回避しようとはしません。 それにもかかわらず、インフレ懸念が生じた場合、金は長期的に信頼できる選択肢となる可能性があります。

現金が王様です。

不確実性の時代において、流動性を保持している企業は通常、ポートフォリオをより適切に保護でき、最良の機会を捉えることができる企業です。 特にドルは、従来の資産クラスの中で最もパフォーマンスの良い資産の 20 つです。 ドル指数はここ数日で20年ぶりの高値に近い水準まで上昇した。

広範なドル不足が大企業に打撃を与えているため、この傾向は当面続く可能性が高い。 この問題は非常に意味のあるものであるため、 FEDはスワップラインを導入しなければならなかった 状況のさらなる悪化を防ぐために他の主要中央銀行と協力している。

これらの機会をどのように活用すればよいでしょうか?

良いニュースは、現在暗号通貨を取引している人にとっても、保有資産をさまざまな資産クラスに分散させることが比較的簡単であるということです。

たとえば、金は歴史的に、困難な時代における堅実なヘッジ手段であることが証明されています。 を使用して簡単にゴールドに投資できます PAXゴールド、クラーケンで取引可能です。 貴金属のトロイオンスの価格に固定され、本物の地金と XNUMX 対 XNUMX で裏付けられたコイン。

ステーブルコインと言えば、2019年にすでに関心が高まっており、エコシステムにおける役割は今後さらに強化される可能性が高い。

保持するオプションが豊富にあります デジタルドル — テザー、DAI、USDC、BUSD、PAX USDなど。 非常に興味深いのは、金利がマイナスに移行しつつある世界において、これらのコインを保有して預け入れることで、投資家が大きな利益を得ることができるということです。

受動的収入戦略は非常に人気があり、投資家は好みやさまざまなプロトコルに対する信頼度に応じて、集中型または分散型の施設を使用することを決定できます。 最近の暗号通貨市場の暴落は、特に分散型プロトコルにとって厳しいストレステストとなりました。 市場のボラティリティは依然として融資プラットフォームに対する最大の脅威ですが、いつものように、 市場はリスクを伴わずにリターンを提供することはありません。 あなたがすべきことは、好みに応じて最高のリスク/報酬プロファイルを持つ投資を選択することだけです。

外国為替市場のボラティリティが再燃

ドルとは別に、他の通貨にも注目すると興味深い機会が得られる可能性があります。 中央銀行は動き始めており、通貨切り下げ競争が始まり、新たな通貨戦争が起こるだろう。 これらすべてがボラティリティを刺激し、ご存知のとおり、それが最高の機会を生み出します。

おそらくそれは偶然ではない Kraken取引所は最近FX取引を導入しました、XNUMXつの通貨ペアが追加され、将来的にはさらに多くの通貨ペアが続く予定です。 つまり、まもなく、また、 Coinrule.

クリプトはどうですか?

仮想通貨市場は先週深刻な打撃を受けた。 一般的なリスクオフシフトは仮想通貨に大きな影響を与えました。 相対的に流動性が低いことが下落を悪化させ、レバレッジポジションの清算が下落傾向を加速させた。

仮想通貨市場全体の評価は主要な長期レベルにまで下落した。 暗号通貨エコシステムだけを見てみると、これはさらに積み立てられる購入の機会となる可能性があります。 しかし、広範な経済状況は非常に不確実であり、より長期間にわたって価格に影響を与える可能性があります。

0.1月以降、ビットコインと株式の相関性は高まり、現在は比較的高い相関関係にある。 現在、この値は約 XNUMX ですが、他の値と比較すると相関関係はまだ比較的低いことに留意してください。 伝統的な 資産クラス。 レガシーシステムの危機に対するヘッジとしての暗号通貨という概念はまだ実現していないようだ。 結局のところ、仮想通貨は投資家にとって広く認められた資産クラスではないため、これは当然のことです。

新しい出来事が展開するにつれて投資家の認識が変化するかどうかを確認するために、今後数週間はこの点に注目したほうがよいでしょう。

この困難な時代に最適な戦略

Coinrule ストレスの多い短期的なボラティリティをチャンスに変え、この不確実な日々を乗り切るのに役立ちます。

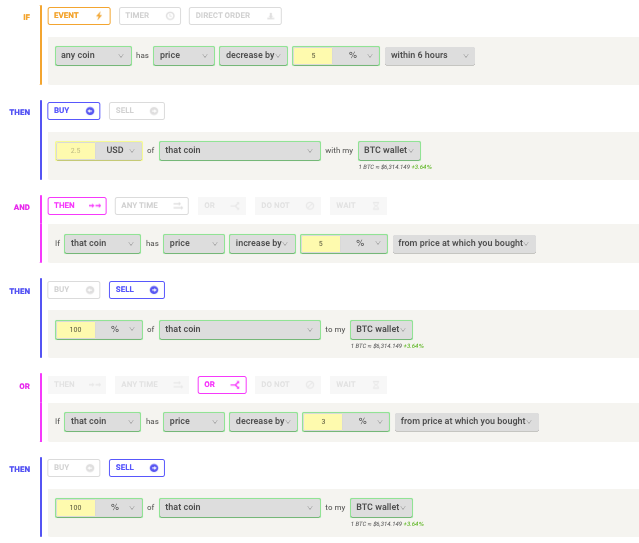

このようなルールを使用すると、急激なドローダウンの場合に大きな損失にさらされる可能性がある大きなポジションを構築することなく、小さな価格変動を捉えることができます。

むしろ、これが良いことだと思うなら、 購入の機会 そしてあなたは長期的な時間枠で取引する意思がある。 お気に入りのコインをさらに増やすことができます。 当社のテンプレート ライブラリには、さまざまな取引スタイルに適合するセットアップの例が多数あります。

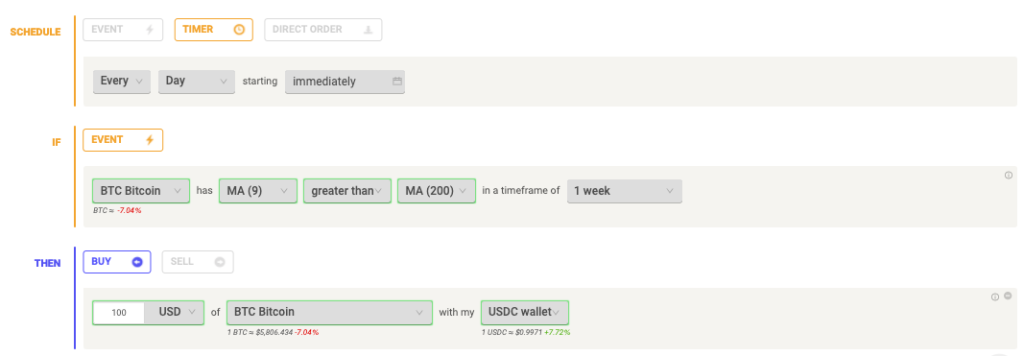

ボーナスのヒント: ビットコイン価格の週間 200 MA は、2018 年の弱気市場でサポートを提供し、現在でも依然として重要な役割を果たしています。 Coinrule 過去数週間でトレーディングエンジンにテクニカル指標を追加しました。 これらを使用して、次のようなルールを構築できます。

もちろん、予期せぬ損失から身を守るために、取引にストップロスを追加することを決して忘れないでください。

投資戦略を再考する

新しい世界経済シナリオでは、ポートフォリオのリスクを新たに評価し、今後数か月間でのポジショニングを徹底的に評価する必要があります。

仮想通貨はおそらく、将来的に最も優れたリスク/報酬プロファイルを持つ資産クラスです。 暗号通貨の広範な概念は、まさにこのような時期に向けて設計されました。 今回のコロナウイルス市場の暴落は、その根底にある哲学に対する真のストレステストとなるだろう。 さらに、暗号通貨チームはリモートで業務を中断することなく継続できる有利な立場にあります。 私たちのチームが XNUMX つの異なる国に分散している場合でも、検疫制限が開発プロセスに影響を与えることはありません。

唯一最も脅威的な要素は、仮想通貨は複数の仮想通貨弱気市場を経験したが、従来の広範な弱気市場は一度も経験しなかったことである。 ビットコインと株式の相関関係がどのように変化するかに注目していれば、投資家が実際に仮想通貨のリスクをどのように認識するかについての手がかりが得られるでしょう。

一方、このコロナウイルス市場の暴落に対応する最善の方法は、ポートフォリオを多様化することです。 金、通貨、ステーブルコインなどの新しい防御資産クラスをウォレットに追加して、全体的なリスクを軽減します。

新しいシナリオに適応し、積極的に行動することが違いを生む時代には、 Coinrule も挑戦し、マルチアセット取引プラットフォームになりつつあります。

乞うご期待…

そして安全に取引してください!

免責事項

私はアナリストでも投資アドバイザーでもありません。 私がこのサイトで提供するものはすべて、純粋にガイダンス、情報提供、教育を目的としています。 独自に検証する必要があります 私の投稿にあるすべての情報。 このような情報に依存して生じたいかなる損失や損害についても、私は責任を負いません。 暗号通貨の取引にはご注意ください かなりのリスクを伴います。